(Securities Investment Fund)是指通過(guò)公開(kāi)發(fā)售基金份額募集資金,由基金托管人托管,由基金管理人管理和運(yùn)作資金,為基金份額持有人的利益,以資產(chǎn)組合方式進(jìn)行證券投資的一種利益共享、風(fēng)險(xiǎn)共擔(dān)的集合投資方式。

當(dāng)前,從研究范式來(lái)劃分,證券投資分析方法主要有如下三種:基本分析、技術(shù)分析、演化分析。在實(shí)際應(yīng)用中它們既相互聯(lián)系,又有重要區(qū)別。

證券投資基金的特點(diǎn):

根據(jù)證券投資基金的含義,我們可以看出其性質(zhì)體現(xiàn)在以下幾個(gè)方面:

(1)證券投資基金是一種集合投資制度。

證券投資基金是一種積少成多的整體組合投資方式,它從廣大的投資者那里聚集巨額資金,組建投資管理公司進(jìn)行專業(yè)化管理和經(jīng)營(yíng)。在這種制度下,資金的運(yùn)作受到多重監(jiān)督。

(2)證券投資基金是一種信托投資方式。

它與一般金融信托關(guān)系一樣,主要有委托人、受托人、受益人三個(gè)關(guān)系人,其中受托人與委托人之間訂有信托契約。但證券基金作為金融信托業(yè)務(wù)的一種形式,又有自己的特點(diǎn)。如從事有價(jià)證券投資主要當(dāng)事人中還有一個(gè)不可缺少的托管機(jī)構(gòu),它不能與受托人(基金管理公司)由同一機(jī)構(gòu)擔(dān)任,而且基金托管人一般是法人;基金管理人并不對(duì)每個(gè)投資者的資金都分別加以運(yùn)用,而是將其集合起來(lái),形成一筆巨額資金再加以運(yùn)作。

(3)證券投資基金是一種金融中介機(jī)構(gòu)。

它存在于投資者與投資對(duì)象之間,起著把投資者的資金轉(zhuǎn)換成金融資產(chǎn),通過(guò)專門機(jī)構(gòu)在金融市場(chǎng)上再投資,從而使貨幣資產(chǎn)得到增值的作用。證券投資基金的管理者對(duì)投資者所投入的資金負(fù)有經(jīng)營(yíng)、管理的職責(zé),而且必須按照合同(或契約)的要求確定資金投向,保證投資者的資金安全和收益最大化。

(4)證券投資基金是一種證券投資工具。

它發(fā)行的憑證即基金券(或受益憑證、基金單位、基金股份)與股票、債券一起構(gòu)成有價(jià)證券的三大品種。投資者通過(guò)購(gòu)買基金券完成投資行為,并憑之分享證券投資基金的投資收益,承擔(dān)證券投資基金的投資風(fēng)險(xiǎn)。

證券投資基金的主體:

基金參與主體一般包括三類,即基金當(dāng)事人、市場(chǎng)服務(wù)機(jī)構(gòu)、行業(yè)監(jiān)管自律組織。

1.基金當(dāng)事人:份額持有人(即投資者)、基金管理人、基金托管人(一般為商業(yè)銀行)

2.市場(chǎng)服務(wù)機(jī)構(gòu):基金銷售機(jī)構(gòu)、基金注冊(cè)登記機(jī)構(gòu)、律師事務(wù)所和會(huì)計(jì)事務(wù)所

3.監(jiān)管自律組織:基金監(jiān)管機(jī)構(gòu)(證監(jiān)會(huì))、基金自律機(jī)構(gòu)(證券業(yè)協(xié)會(huì))

證券投資基金的功能:

基金作為一種現(xiàn)代化的投資工具,主要具有以下三個(gè)特征:

1.集合投資。基金是這樣一種投資方式:它將零散的資金巧妙地匯集起來(lái),交給專業(yè)機(jī)構(gòu)投資于各種金融工具,以謀取資產(chǎn)的增值。基金對(duì)投資的最低限額要求不高,投資者可以根據(jù)自己的經(jīng)濟(jì)能力決定購(gòu)買數(shù)量,有些基金甚至不限制投資額大小,完全按份額計(jì)算收益的分配,因此,基金可以最廣泛地吸收社會(huì)閑散資金,集腋成裘,匯成規(guī)模巨大的投資資金。在參與證券投資時(shí),資本越雄厚,優(yōu)勢(shì)越明顯,而且可能享有大額投資在降低成本上的相對(duì)優(yōu)勢(shì),從而獲得規(guī)模效益的好處。

2.分散風(fēng)險(xiǎn)。以科學(xué)的投資組合降低風(fēng)險(xiǎn)、提高收益是基金的另一大特點(diǎn)。在投資活動(dòng)中,風(fēng)險(xiǎn)和收益總是并存的,因此,“不能將所有的雞蛋都放在一個(gè)籃子里”,這是證券投資的箴言。但是,要實(shí)現(xiàn)投資資產(chǎn)的多樣化,需要一定的資金實(shí)力,對(duì)小額投資者而言,由于資金有限,很難做到這一點(diǎn),而基金則可以幫助中小投資者解決這個(gè)困難。基金可以憑借其雄厚的資金,在法律規(guī)定的投資范圍內(nèi)進(jìn)行科學(xué)的組合,分散投資于多種證券,借助于資金龐大和投資者眾多的公有制使每個(gè)投資者面臨的投資風(fēng)險(xiǎn)變小,另一方面又利用不同的投資對(duì)象之間的互補(bǔ)性,達(dá)到分散投資風(fēng)險(xiǎn)的目的。

3.專業(yè)理財(cái)。基金實(shí)行專家管理制度,這些專業(yè)管理人員都經(jīng)過(guò)專門訓(xùn)練,具有豐富的證券投資和其它項(xiàng)目投資經(jīng)驗(yàn)。他們善于利用基金與金融市場(chǎng)的密切聯(lián)系,運(yùn)用先進(jìn)的技術(shù)手段分析各種信息資料,能對(duì)金融市場(chǎng)上各種品種的價(jià)格變動(dòng)趨勢(shì)作出比較正確的預(yù)測(cè),最大限度地避免投資決策的失誤,提高投資成功率。對(duì)于那些沒(méi)有時(shí)間,或者對(duì)市場(chǎng)不太熟悉,沒(méi)有能力專門研究投資決策的中小投資者來(lái)說(shuō),投資于基金,實(shí)際上就可以獲得專家們?cè)谑袌?chǎng)信息、投資經(jīng)驗(yàn)、金融知識(shí)和操作技術(shù)等方面所擁有的優(yōu)勢(shì),從而盡可能地避免盲目投資帶來(lái)的失敗。

證券投資基金與股票、債券的區(qū):

(1)投資者地位不同。

股票持有人是公司的股東,有權(quán)對(duì)公司的重大決策發(fā)表自己的意見(jiàn);債券的持有人是債券發(fā)行人的債權(quán)人,享有到期收回本息的權(quán)利;基金單位的持有人是基金的受益人,體現(xiàn)的是信托關(guān)系。

(2)風(fēng)險(xiǎn)程度不同。

一般情況下,股票的風(fēng)險(xiǎn)大于基金。對(duì)中小投資者而言,由于受可支配資產(chǎn)總量的限制,只能直接投資于少數(shù)幾只股票、這就犯了"把所有雞蛋放在一個(gè)籃子里"的投資禁忌,當(dāng)其所投資的股票因股市下跌或企業(yè)財(cái)務(wù)狀況惡化時(shí),資本金有可能化為烏有;而基金的基本原則是組合投資,分散風(fēng)險(xiǎn),把資金按不同的比例分別投于不同期限、不同種類的有價(jià)證券,把風(fēng)險(xiǎn)降至最低程度。債券在一般情況下,本金得到保證,收益相對(duì)固定,風(fēng)險(xiǎn)比基金要小。

(3)收益情況不同。

基金和股票的收益是不確定的,而債券的收益是確定的。一般情況下,基金收益比債券高。以美國(guó)投資基金為例,國(guó)際投資者基金等25種基金1976~1981年5年間的收益增長(zhǎng)率,平均為301.6%,其中最高的20世紀(jì)增長(zhǎng)投資者基金為465%,最低的普利特倫德基金為243%;而1996年國(guó)內(nèi)發(fā)行的二種5年期政府債券,利率分別只有13.06%和8.8%。

(4)投資方式不同。

與股票、債券的投資者不同,證券投資基金是一種間接的證券投資方式,基金的投資者不再直接參與有價(jià)證券的買賣活動(dòng),不再直接承擔(dān)投資風(fēng)險(xiǎn),而是由專家具體負(fù)責(zé)投資方向的確定、投資對(duì)象的選擇。

(5)價(jià)格取向不同。

在宏觀政治、經(jīng)濟(jì)環(huán)境一致的情況下,基金的價(jià)格主要決定于資產(chǎn)凈值;而影響債券價(jià)格的主要因素是利率;股票的價(jià)格則受供求關(guān)系的影響巨大。

(6)投資回收方式不同。

債券投資是有一定期限的,期滿后收回本金;股票投資是無(wú)限期的,除非公司破產(chǎn)、進(jìn)入清算,投資者不得從公司收回投資,如要收回,只能在證券交易市場(chǎng)上按市場(chǎng)價(jià)格變現(xiàn);投資基金則要視所持有的基金形態(tài)不同而有區(qū)別:封閉型基金有一定的期限,期滿后,投資者可按持有的份額分得相應(yīng)的剩余資產(chǎn)。在封閉期內(nèi)還可以在交易市場(chǎng)上變現(xiàn);開(kāi)放型基金一般沒(méi)有期限,但投資者可隨時(shí)向基金管理人要求贖回。

雖然幾種投資工具有以上的不同。但彼此間也存在不少聯(lián)系:

基金、股票、債券都是有價(jià)證券,對(duì)它們的投資均為證券投資。基金份額的劃分類似于股票:股票是按"股"劃分,計(jì)算其總資產(chǎn);基金資產(chǎn)則劃分為若干個(gè)"基金單位",投資者按持有基金單位的份額分享基金的增值收益。契約型封閉基金與債券情況相似,在契約期滿后一次收回投資。另外,股票、債券是證券投資基金的投資對(duì)象,在國(guó)外有專門以股票、債券為投資對(duì)象的股票基金和債券基金。

1、微信朋友歡迎關(guān)注公眾號(hào):“金線操盤”,了解最新最全的財(cái)經(jīng)資訊

2、炒股入門學(xué)習(xí)、最新財(cái)經(jīng)資訊、股票大師學(xué)成記請(qǐng)登錄

-

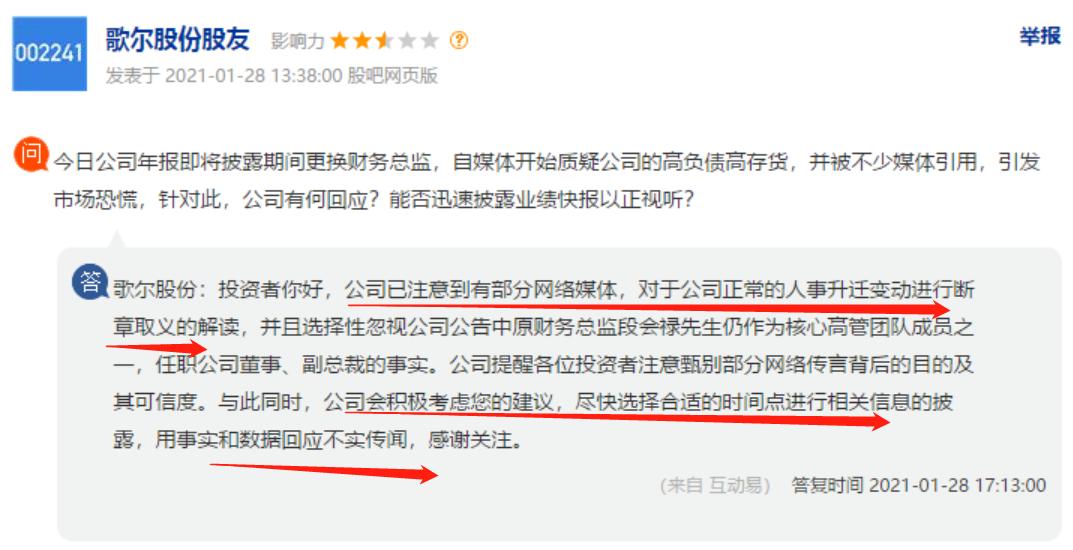

多只“茅”明星股全線下跌 茅臺(tái)指數(shù)跌去了3.58%外圍股市大跌,疊加央行連續(xù)四天凈回籠資金。兩市主要指數(shù)今早大幅低開(kāi),開(kāi)盤后,光伏、鋰電池、芯片、新能源車等概念持續(xù)下...

多只“茅”明星股全線下跌 茅臺(tái)指數(shù)跌去了3.58%外圍股市大跌,疊加央行連續(xù)四天凈回籠資金。兩市主要指數(shù)今早大幅低開(kāi),開(kāi)盤后,光伏、鋰電池、芯片、新能源車等概念持續(xù)下... -

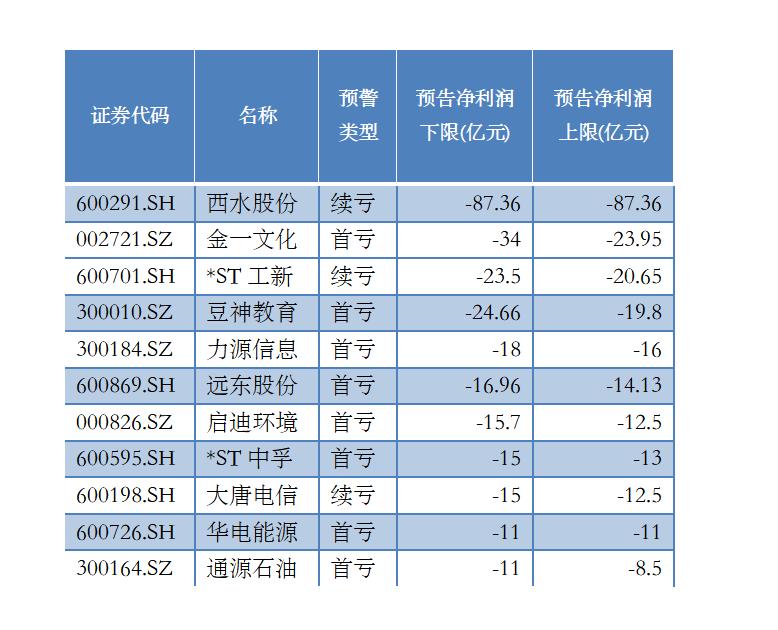

巨虧的連鎖反應(yīng)已出現(xiàn) 多因資產(chǎn)減值在抱團(tuán)股分歧、市場(chǎng)探路的檔口,一批業(yè)績(jī)爆雷的風(fēng)險(xiǎn)股正在集中涌入。僅27日晚間,便有21家上市公司發(fā)布業(yè)績(jī)預(yù)虧公告。中國(guó)電...

巨虧的連鎖反應(yīng)已出現(xiàn) 多因資產(chǎn)減值在抱團(tuán)股分歧、市場(chǎng)探路的檔口,一批業(yè)績(jī)爆雷的風(fēng)險(xiǎn)股正在集中涌入。僅27日晚間,便有21家上市公司發(fā)布業(yè)績(jī)預(yù)虧公告。中國(guó)電... -

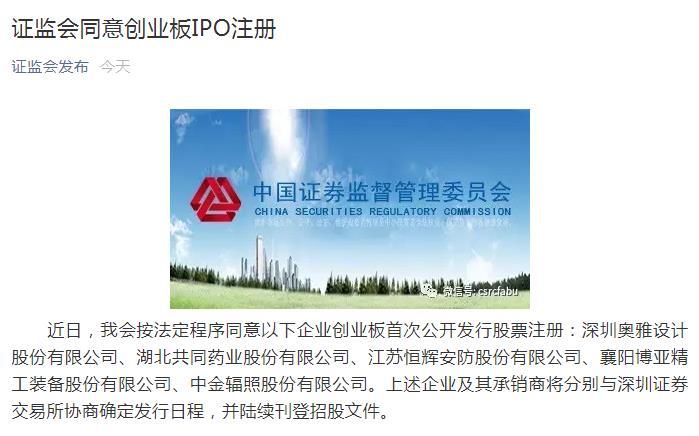

證監(jiān)會(huì)同意5家企業(yè)創(chuàng)業(yè)板IPO注冊(cè) 確定發(fā)行日程近日,我會(huì)按法定程序同意以下企業(yè)創(chuàng)業(yè)板首次公開(kāi)發(fā)行股票注冊(cè):深圳奧雅設(shè)計(jì)股份有限公司、湖北共同藥業(yè)股份有限公司、江蘇...

證監(jiān)會(huì)同意5家企業(yè)創(chuàng)業(yè)板IPO注冊(cè) 確定發(fā)行日程近日,我會(huì)按法定程序同意以下企業(yè)創(chuàng)業(yè)板首次公開(kāi)發(fā)行股票注冊(cè):深圳奧雅設(shè)計(jì)股份有限公司、湖北共同藥業(yè)股份有限公司、江蘇... -

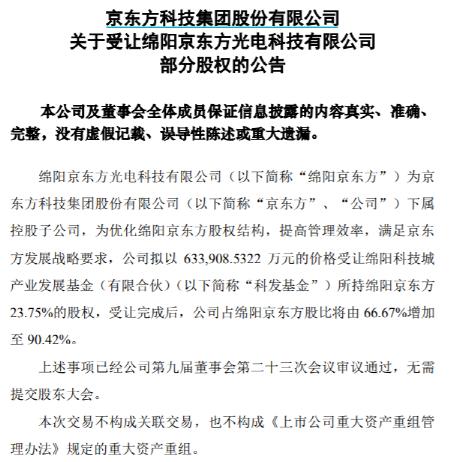

200億巨額定增 A股“散戶之王”又有大動(dòng)作!最近一段時(shí)間,京東方A大動(dòng)作不斷。200億元巨額定增剛拋出不到半個(gè)月時(shí)間,昨晚京東方A再提新收購(gòu),擬以63 4億元受讓綿陽(yáng)京...

200億巨額定增 A股“散戶之王”又有大動(dòng)作!最近一段時(shí)間,京東方A大動(dòng)作不斷。200億元巨額定增剛拋出不到半個(gè)月時(shí)間,昨晚京東方A再提新收購(gòu),擬以63 4億元受讓綿陽(yáng)京... -

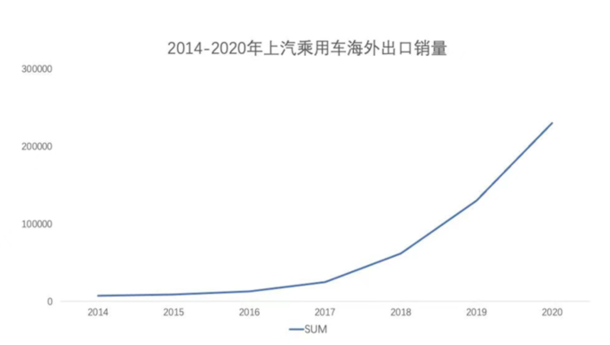

全球汽車市場(chǎng)下滑嚴(yán)重 美國(guó)汽車銷量同比下降14.6%2020年,全球汽車市場(chǎng)下滑嚴(yán)重。數(shù)據(jù)顯示,2020年美國(guó)汽車銷量同比下降14 6%,日本汽車銷量同比下降11 5%,法國(guó)、意大利等...

全球汽車市場(chǎng)下滑嚴(yán)重 美國(guó)汽車銷量同比下降14.6%2020年,全球汽車市場(chǎng)下滑嚴(yán)重。數(shù)據(jù)顯示,2020年美國(guó)汽車銷量同比下降14 6%,日本汽車銷量同比下降11 5%,法國(guó)、意大利等...

-

多只“茅”明星股全線下跌 茅臺(tái)指數(shù)跌去了3.58%

2021-01-29 08:41:34

-

巨虧的連鎖反應(yīng)已出現(xiàn) 多因資產(chǎn)減值

2021-01-29 08:39:56

-

證監(jiān)會(huì)同意5家企業(yè)創(chuàng)業(yè)板IPO注冊(cè) 確定發(fā)行日程

2021-01-28 09:25:54

-

200億巨額定增 A股“散戶之王”又有大動(dòng)作!

2021-01-28 09:24:47

-

全球汽車市場(chǎng)下滑嚴(yán)重 美國(guó)汽車銷量同比下降14.6%

2021-01-26 14:57:28